Что такое эквайринг: простыми словами о том, как принимать оплату банковскими картами. Что такое Эквайринг — его разновидности и преимущества

Новейшие технологии в современных реалиях играют важнейшую роль во всех направлениях и сферах деятельности. Взаимодействие хайтек и средств связи позволило банковскому сектору создать эффективную и удобную систему расчетов с помощью эквайринга. В этой статье мы рассмотрим, что такое эквайринг, и как он работает.

На сегодняшний день редкие точки продаж не осуществляют расчеты с покупателями посредством банковских карт. «Пластик» уверенно занял нишу торговых расчетов и сферы услуг. Отлаженный механизм эквайринга удобен в использовании как для продавца, так и для покупателя, позволяя проводить расчеты без присутствия у клиента наличных денег.

Эквайринг как экономический термин представляет собой метод расчета за товар или услугу посредством пластиковой карты через специальный терминал (POS-терминал). Кроме того, эквайринг сегодня широко используется для оплаты услуг в интернете. Это виртуальный тип оплаты с помощью карты, но без ее предоставления продавцу, а лишь с указанием требуемых реквизитов.

Классификация эквайринга

Экономисты различают три типа эквайринга – торговый, мобильный и виртуальный.

Торговый эквайринг

Торговый эквайринг – самый первый тип, который возник с появлением этой системы. Долгое время именно он занимал лидирующую позицию по осуществлению расчетов между покупателем и продавцом. Он представляет собой оплату товаров и услуг непосредственно в точке приобретения. Оплата происходит через POS-терминалы. Продавец получает деньги на расчетный счет. В свою очередь, при поступлении денег, как правило, поставщиком услуг удерживается 1,5-2,5%. На сегодняшний день процентная ставка определяется конкретным банком, установившим в организации такой терминал и подключившим компанию к системе эквайринга. Снижение ставки, равно как и установление лимита по расчетным операциям, зависит от оборотов компании и договоренностей между банком и организацией.

Мобильный эквайринг

Мобильный эквайринг позволяет принимать платежи с помощью мобильного телефона

Это наиболее молодой тип системы эквайринга. Его преимуществом является способность существенно расширять горизонты расчетов по картам, не привязываясь к конкретной торговой точке. Списание денег осуществляется с помощью мини-терминала (mPOS), присоединенного к смартфону, который имеет необходимое для проведения этой операции приложение. Как правило, комиссия по мини-терминалам составляет 2,5-3%.

Интернет эквайринг

Уверенно завоевывающий с каждым годом тип эквайринга – виртуальный. Оплата за товары и услуги происходит, не отходя от рабочего места или не вставая с дивана – через Интернет. В отличие от мобильного эквайринга здесь не требуется специального оборудования или приложения. Достаточно выхода во всемирную паутину и поддержки web-интерфейса, осуществляющего переход на страницы банков и их платежных систем. В связи с частыми сбоями, а также прочитыванием карт в интернете хакерами, банки устанавливают дополнительные методы защиты в целях недопущения взлома карты – это и одноразовые ключи, и отп-токеры, и смс-подтверждение. При таком виде эквайринга для интернет-магазинов комиссия для продавца составляет от 3 до 6%.

Экваринг в торговой сфере

Выше уже было отмечено, что торговый эквайринг присутствует практически в любой торговой точке. Система взаиморасчета покупателя и продавца весьма удобна. Покупателю не требуется носить с собой наличную сумму денег, а продавцу в случае отсутствия искать сдачу.

Пожалуй, преимуществ для покупателя в этой системе больше. С него, как правило, не удерживается никакой комиссии. Напротив, продавец, зачастую получает не обозначенную на ценнике сумму денег, а с учетом комиссии в виде процента продаж (1,5-2,5%).

Наличие карты позволяет не носить с собой крупные суммы денег, опасаясь за их сохранность, тоже самое касается и продавцов, которым оплата поступает на расчетный счет. Преимуществ для продавца также не мало. Одно из них значительное расширение клиентской базы. Но об этом чуть позже.

Документация

Между торговой точкой (вне зависимости магазин это или туристическое агентство) и банком заключается договор эквайринга, в котором указываются условия, обязанности и ответственность сторон. Договор регламентирует лишь формальную сторону вопроса. В действительности, и в этой цепи банк является лишь посредником между платежными системами и торговыми точками.

Известные во всем мире платежные системы – Visa, MasterCard, UnionPay, American Express – киты данного бизнеса, именно они осуществляют контроль за технической стороной осуществления платежей.

Преимущества эквайринга для банковского сектора

Банки в механизме этой системы занимают одно из выгодных положений. Благодаря распространению сети эквайринга в торговле, сфере услуг, образовании и медицине банки имеют стабильный доход от удержания комиссии с продавца услуг. Комиссионное вознаграждение представляет собой определенную сумму удержаний, в зависимости от оговоренных в договоре условий, от проведенных расчетных операций посредством пластиковой карты.

Размер комиссии устанавливается для каждой торговой точки индивидуально, при этом банком учитываются такие условия как:

- сфера деятельности организации;

- показатель годовой торговой выручки;

- «срок службы» предприятия;

- количество торговых точек и их размер;

- технические возможности (связь между банком и терминалом – посредством интернет-технологий или телефонии).

К слову, нельзя считать, что банк получает всю выручку от комиссионного вознаграждения. Часть комиссии перечисляется в адрес платежной системы и на расчетный счет банка-эмитента пластиковой карты, что в результате также влияет и на установление комиссии для продавца и доход банка от операций.

Эквайринг банковских карт как направление, на сегодняшний день переживает в банковской сфере достаточно высокую конкуренцию. Каждый из банков стремится предложить более выгодные условия, низкий порог комиссии и отсутствие лимитов.

Требования для потенциальных участников

Желающие подключиться к системе эквайринга, должны обращаться по месту прямого доступа к ней, а именно в банковские учреждения. Менеджеры банка, специализирующиеся по этому направления, детально расскажут об особенностях системы, нюансах и способах работы с ней.

Если стороны пришли к общему решению, что условия лояльны и они подходят друг другу, то заключается договор эквайринга, а участнику присваивается персональный идентификатор, который связан с текущим банковским счетом. Не каждый желающий может стать участником этой программы, многие банки не дают свое согласие на работу с той или иной организацией по некоторым причинам. Так, к примеру, предприятие должно предоставить по запросу банка отчет о финансово-хозяйственной деятельности и дополнительные документы.

Организационные вопросы по подключению терминала, заключению договора и проверке данных о компании могут занимать как одну неделю, так и целый месяц. Когда все улажено, во владение клиента передается во временное пользование то число терминалов, которое необходимо организации с учетом имеющихся офисов и филиалов. Аренда оборудования для эквайринга присутствует у всех банков. Установку и настройку терминалов осуществляют банковские специалисты IT. Они же рассказывают о принципах работы, возможных проблемах и средствах устранения их. После того как терминал установлен, можно переходить к его пользованию.

В большинстве случаев услуги по подключению оборудованию, обучению сотрудников и оформлению документов проводятся банками бесплатно. Иногда для клиента устанавливают лимитный порог, по которому он должен осуществить оплаты по терминалу, или же оборудование дается в платную аренду. Все эти условия оговариваются индивидуально.

Сегодня владельцу практически любой торговой точки известно, что предпочтение по выбору места для оплаты товара клиент отдаст тому магазину, где установлен POS-терминал, поэтому многие стремятся заключить договоры эквайринга. Кроме того, магазины увеличивают свою торговую выручку посредством проводимых через систему эквайринга платежей. Такая взаимосвязь обусловлена следующими принципами:

- удобство расчета;

- нет необходимости иметь при себе наличные деньги;

- личные предпочтения клиентов.

Преимущества эквайринга для предприятия

Эквайринг выгоден не только банкам, но и предприятиям, которые будут пользоваться такой услугой. К достоинствам наличия возможности безналичного способа оплаты относятся:

- Льготные предложения от банков для малого и среднего бизнеса;

- Увеличение суммы чека. Установлено, что покупателю легче расстаться с безналичными средствам, чем с деньгами, которые лежат в его кошельке. Соответственно, при возможности расплатиться картой покупатель чаще совершает незапланированные покупки.

- Наличие международных платежных систем добавляет престижа заведению, будь это клуб или магазин продуктов питания.

- Платежными картами чаще всего пользуются люди с неплохим доходом и высоким социальным статусом. Привлечение таких клиентов и предоставление им возможности платить безналичными средствами ведет к повышению прибыли;

- Повышение конкурентоспособности за счет заведений, которые не предоставляют возможности расплатиться банковской карточкой.

- Снижение рисков, с которыми связан наличный расчет – покупатели с поддельными купюрами, кражи, ошибки персонала.

- Повышение качества обслуживания – широкий выбор способов оплаты, использование современных технологий, скорость проведения расчетов с клиентами.

- Отсутствие необходимости в хранении и пересчете средств.

- Большинство банков поощряет безналичный способ оплаты и стимулирует желание клиентов пользоваться им, предлагая различные бонусы за оплату картой.

Оплаты в интернете

Интернет-эквайринг набирает обороты по популярности и догоняет своего лидирующего «конкурента» — торгового эквайринга. В отличие от торговой точки площадкой для расчета между клиентом и поставщиком является сайт компании в Интернет или какая-либо специальная программа.

С помощью Интернет сегодня можно купить все что угодно. Можно не выходя из дома забронировать путевку в жаркие страны, купить мебель или заказать на дом еду. Но существует ряд товаров, которые запрещены представителями платежных систем и это – огнестрельное оружие, поддельная и контрафактная продукция, опасные товары, скоропортящиеся продукты и медицинские товары. Хотя в последнее время предложений купить медикаменты в интернет-аптеках все больше.

Любой интернет-магазин пытается удовлетворить потребности клиентов и сделать покупки быстрыми и удобными. Поэтому вполне обоснованно, что и они обращаются к системе осуществления платежей посредством пластиковых карт. Интернет-эквайринг подключается следующими способами:

- Прямое соглашение с банком. Такой способ предусматривает предоставление услуги банком, который самостоятельно осуществляет денежные переводы между клиентом и поставщиком по иным платежам с участниками эквайринга. Услуга оплачивается владельцем интернет-магазина. В этом случае процент комиссии будет практически в два раза выше, чем в торговом эквайринге.

- Сервис-провайдеры. Такие организации передают сведения о расчетах между предприятием и клиентом в банковские учреждения. Эта схема способствует получению сведений о финансово-хозяйственных операциях всем контрагентам и более детальному управлению денежными потоками. Этот вариант предоставляет большие возможности, нежели чем с банками. Аналитика интернет-провайдеров так же является востребованной услугой для продавцов.

Как подключить интернет-эквайринг

Для подключения к услуге эквайринга участнику необходимо пройти несколько этапов, определяемых следующими принципами:

- возможности интернет-соединения должны соответствовать международным стандартам;

- настроить элементы интерфейса, которые отвечают за проведение денежных операций;

- разработать систему, при помощи которой можно будет оформить возврат полученных средств;

- установить иконки платежных систем.

Только после этого Ваш ресурс сможет полноценно работать и будет разрешен к работе в системе эквайринга. На деле, это формальности, и самое главное – правильно оформленные документы.

Недостатки системы эквайринга

Среди явных преимуществ в системе есть и свои недостатки. В связи со сложным информационным процессом, который создается многими комплексами программ, система не защищена от возможных ошибок. Также могут наблюдаться сбои в работе самого терминала. Такие сбои и ошибки могут приводить к недовольству клиента, который, планируя совершить покупку с помощью пластиковой карты, может простоять возле кассы долгое время или вовсе вынужден пойти снимать деньги с карты в банкомате, чтобы расплатиться за уже выбранный товар.

Нередко раньше встречалась и безграмотность сотрудников торговых точек, которые отказывались делать возврат денежных средств, мотивируя это технической невозможностью, хотя на деле эта опция предусмотрена самим терминалом. Сейчас это встречается реже и говорит о нечистоплотности продавца. Также встречаются случаи мошенничества, когда продавец указывает сумму, большую, чем определена на ценнике. Поэтому важно обращать внимание на чеки, выдаваемые в торговых точках.

На сегодняшний день эквайринг стал неотъемлемой частью расчетов за товар между продавцом и покупателем. И если у торгового эквайринга есть конкурент в виде наличных денежных средств, то в интернет-расчетах он занимает лидирующую позицию. Потому, каждому владельцу бизнеса, вне взаимности находится его ресурс в интернете или является стационарным магазином, следует задуматься над возможностью подключения к системе эквайринга.

Подробный разбор понятия «эквайринг» или эквайринговая система. Что это такое, зачем это нужно малому и среднему бизнесу, какие преимущества и недостатки присущи эквайрингу, какую выгоду получают продавцы и банки от работы по этой системе, какие виды эквайринга существую на сегодняшний день, и какие обязанности на себя берут банки.

Миллионы людей ежедневно пользуются банковскими карточками, тысячи предпринимателей и бизнесменов с помощью карт принимают платежи за свои товары или услуги. Однако подавляющее число этих людей даже не слышали о том, как называется сама система расчёта банковской карточкой. А носит она название «эквайринг».

Что такое эквайринг, как это работает, какие преимущества и недостатки присущи данной системе, а также чем она полезна для малого и среднего бизнеса будет подробно рассмотрено ниже.

Что такое эквайринг: значение слова и основные понятия

Эквайринг (англ. acquire) переводится как «приобретать» или «получать». То есть это можно перевести в одно слово «покупать». Эквайринговая система – это принятие платёжных банковских или кредитных карт для расчёта за приобретённый товар или использованную услугу.

Эквайринг предоставляет возможность физическим лицам рассчитываться за товары в магазинах и интернете, оплачивать различные услуги и снимать наличные средства в банкоматах с использованием пластиковой карты. В свою очередь предприниматели могут принимать оплату покупок или заказанных услуг посредством банковских карт – средства списываются с карты и перечисляются на банковский счёт предпринимателя.

Эквайринг – это услуга, которая позволяет принимать оплату с банковских карт, то есть взять деньги с карточки вашего клиента и перечислить их на ваш счёт. Это привычная для нас давным-давно услуга. Выглядит она примерно следующим образом: практически в каждом магазине мы можем видеть терминал, через который либо «прокатив» карту, либо вставив её туда чипом, продавец снимает деньги с вашей карты каждый раз, когда вы покупаете что-то или оплачиваете какие-то услуги.

Кроме того, многие пользователи интернета уже привыкли оплачивать свои заказы в интернет-магазинах банковскими картами прямо онлайн, то есть вводить реквизиты своей карты в специальную форму интернет-магазина. Всё это тоже является эквайрингом.

Александр Баженов – руководитель интернет-маркетинговой компании «Тукан»

С приходом эквайринга взаиморасчёты стали более удобными и безопасными как для тех, кто рассчитывается, так и для тех, кто принимает платежи.

О том, какими преимуществами обладает данная система, будет рассказано ниже. Но сперва надо познакомится с существующими видами эквайринга.

Какие виды эквайринга бывают?

В современной банковской сфере существует 4 вида эквайринга:

- Торговый – оплата приобретаемого товара или оказанной услуги.

- Обменный (ATM-эквайринг) – снятие наличных денежных средств в банкомате.

- Мобильный – безналичные платежи с помощью мобильных терминалов.

- Интернет-эквайринг – оплата товаров или услуг в интернете (например, оплата покупки в или оплата услуг хостинг-провайдера).

Теперь подробно о каждом виде эквайринга.

Торговый эквайринг

Торговый эквайринг – ведущий по популярности вид эквайринга, позволяющий производить безналичный расчёт практически во всех магазинах (продуктовых, строительных, мебельных, компьютерных и т.д.). Он также применим к , барам, ресторанам и другим заведениям общественного питания.

Оплата товаров осуществляется с помощью карты и POS-терминала, которые можно видеть на кассах магазинов. Карточка может либо «прокатываться» по терминалу или вставляться в устройство стороной с чипом. Терминал считывает данные карты и списывает с неё нужную сумму, отправляя её на расчётный счёт продавца (магазина).

Надо отметить, что за подобную операцию с продавца взымается комиссия 1,5% – 2,5%, перечисляемая в пользу банка. Это своеобразная оплата услуг банка за производимые им денежные операции.

В торговых организациях банки самостоятельно устанавливают терминалы и определяют процент комиссии. Чаще всего этот процент зависит от денежных оборотов магазина и от договорённостей с банком.

В частности, при заключении договора на использование эквайринга, банк обязуется:

- Предоставить и установить в магазине или на территории организации терминалы и сопутствующее им оборудование, а также необходимые расходные материалы для обслуживания устройств.

- Обучить персонал правилам обслуживания покупателей и клиентов, расплачивающихся безналичным методом с использованием банковских карт и при необходимости проводить специализированную консультацию по операциям, совершаемым с помощью терминала.

- В предусмотренные договором сроки возмещать организации (магазину, кафе и т.п.) полученные денежные средства от безналичного расчёта покупателей.

- Контролировать необходимое количество денежных средств на предоставляемых покупателями к оплате картах.

То есть банк практически полностью берёт на себя ответственность за эквайринг и снимает за это с продавца лишь установленный договором процент.

Обменный эквайринг

ATM-эквайринг также представляет собой самый популярный и ведущий вид эквайринга. С ним сейчас знаком каждый человек. Ведь большинство получает зарплату на карточку. А обналичить её можно только в АТМ-банкомате.

Здесь процесс довольно прост. Владелец карточки вставляет карту в банкомат, вводит PIN-код от нее и нужную к выдаче сумму. Банкомат считывает информацию с карточки и если на ней есть достаточное количество денежных средств, то списывает запрошенную сумму и выдаёт её наличными деньгами.

Единственное, что необходимо знать здесь, что большинство банкоматов взымает с держателя карточки комиссии. Особенно если карточка относится к одному банку, а деньги снимаются в банкомате другого банка или за рубежом.

Мобильный эквайринг

Этот вид эквайринга самый молодой, но с успехом завоёвывающий популярность.

В данном случае терминал не привязан к одному месту (например, установлен возле кассы магазина). Продавец или курьер может брать его с собой, доставить товар покупателю на дом и на месте совершить оплату с помощью пластиковой карточки.

Надо отметить, что при использовании подобных мобильных мини-терминалов банки берут больше комиссии – от 2,5% до 3% от суммы совершённого платежа. Однако этот недостаток покрывается массой видимых преимуществ, а в частности, удобства расчёта и взаимодействия с покупателями и клиентами.

Интернет-эквайринг

В интернете эквайринг сейчас практически настолько же популярен, как и в офлайн продажах. Ведь всё больше людей предпочитают совершать покупки онлайн – это удобнее и чаще всего дешевле. Поэтому всё больше сайтов и интернет-магазинов подключают интернет-эквайринг и используют оплату банковскими картами как основную.

Такой вид эквайринга удобен тем, что нет необходимости устанавливать специальное оборудование. Надо лишь подключиться к эквайринговой системе. А покупателям будет достаточно всего лишь воспользоваться специальным интерфейсом сайта, с помощью которого можно перейти к форме оплаты банковской картой или электронной платёжной системой.

Интернет-эквайринг обходится интернет-магазинам в 3%-6% от общей суммы оплаты товара покупателем. Эта комиссия берётся банком не только за производимые денежные операции, но и за обеспечение пользователей защитой от хакеров и кражи данных карты.

С помощью интернет-эквайринга можно принимать оплату за приобретаемые товары или предоставляемые услуги. То есть покупатели или клиенты могут оплатить покупку, а также различные услуги – мобильную связь, интернет, коммунальные платежи, налоги, штрафы и т.д. И всё это они делают с использованием своей пластиковой карты.

Покупателям такая форма оплаты наиболее удобна, так как, во-первых, с них редко взымается комиссия, во-вторых, оплатить услугу или товар можно не покидая дом или офис.

Продавец также имеет ряд преимуществ – увеличение продаж за счёт возможности расчёта банковской картой, 100% оплата за товар, снижение трат на зарплату курьера или почтовые расходы.

Какие преимущества и недостатки присущи эквайрингу?

Теперь стоит рассмотреть светлую и тёмную сторону эквайринга, так как в любой банковской системе есть как что-то положительное, так и отрицательное.

Из преимуществ отметим:

- Удобный метод оплаты для подавляющего числа отечественных покупателей и клиентов.

- Снижение к нулю риска получения фальшивых денежных купюр.

- Экономия средств компании или предпринимателя на инкассации.

- Продавец не ошибётся со сдачей – не обсчитает покупателя или не обсчитается сам.

- Увеличение продаж более чем на 30%, если сравнивать только с возможностью наличного расчёта.

Более того, проведённые в 2015 году исследования показывают, что владельцы пластиковых карт намного легче тратят свои деньги и при этом больше склонны к спонтанным покупкам, чем те, кто постоянно держит при себе наличность. Отсюда и вышеупомянутое увеличение продаж от 30%.

Что касается недостатков, то они следующие:

- Система нестабильна – то есть у терминала или сервера может произойти сбой в работе, и он не будет принимать к оплате банковские карты, что может вызвать возмущение у покупателей.

- Система не является на 100% безопасной. Несмотря на то, что банки постоянно совершенствуют защиту персональных данных и реквизитов карточек своих клиентов, мошенники и хакеры тоже не сидят, сложа руки.

- Плохо обученный персонал способен допускать в работе с терминалом грубые ошибки, которые также могут вызвать возмущение среди покупателей или клиентов, у которых с карт были списаны суммы больше заявленных изначально.

- При оплате банк сразу забирает свой процент – этот недостаток относится к продавцу.

Как видно, недостатки, в принципе, не существенные. Сбои в аппаратной части и самой системе происходят крайне редко. Безопасность держателя карты зависит в первую очередь от него самого, а не от банка или продавца. Персонал всегда можно обучить – тем более банки обязаны проводить обучение и консультации по операциям с пластиковыми картами. Процент за использование эквайринга – это всего лишь оплата за пользование услугами банка.

Так что преимущества всё же перевешивают недостатки.

Какие выгоды с эквайринга получают банки?

Из вышесказанного понятно, что любой банк, предоставляющий услуги эквайринга, не забывает и про свой кусок пирога. И выгоды банка здесь очевидны.

Во-первых, банк получает своё комиссионное вознаграждение сразу и с каждого платежа, осуществляемого пластиковой карточкой. Финансовое учреждение самостоятельно устанавливает процент комиссии, руководствуясь некоторыми факторами:

- Сфера деятельности предпринимателя, компании или предприятия.

- Денежный оборот за отдельно взятый период.

- По какому типу связи обслуживается терминал (то есть, какую связь поддерживают аппарат и сервер банка).

- Сколько времени предприниматель, организация или фирма осуществляет свою деятельность.

- Какое количество торговых точек имеет организация и каких размеров.

- Условия заключенного с продавцом договора (чаще всего они одни для всех).

Во-вторых, вместе с эквайрингом банк может предлагать дополнительные услуги и также получать с этого свою прибыль.

Сейчас на финансовом рынке конкуренция высокая, поэтом чаще всего процентная ставка по эквайрингу не превышает 2%.

Как происходят платёжные операции с использованием эквайринга?

Процесс расчёта по эквайрингу можно кратко рассмотреть на примере торговли.

Прежде чем заключить с продавцом договор и поставить оборудование банк проверяет организацию на надёжность. Если всё хорошо, то продавец и банк подписывают все необходимые документы.

После чего торговый объект организации или компания принимает платежи через терминалы с использование пластиковых карт покупателей или клиентов.

Ежедневно предприятие отправляет в банк электронный отчёт об операциях с картами, который попадает в процессинговый центр. После чего банк возмещает продавцу средства, которые были зачислены на его счёт, но при этом забирая свой процент (комиссию).

Обратите внимание!

Ответственность за исправность и работоспособность оборудования для расчёта пластиковыми картами несёт банк. Продавец не должен проводить ремонт или замену терминалов за свой счёт.

Какие требования предъявляются ко всем участникам эквайринговой системы?

Предприятие или организация, желающая стать участником эквайринговой системы должна сообщить в банк всю информацию о своей финансовой деятельности и предоставить все запрошенные банком документы для проверки. В данном случае банк, в первую очередь, заботится о собственной безопасности и интересах и проверяет будущего участника системы на надёжность.

В обязанности банка входит не только подключения эквайринга, но и поставка всего необходимого для работы с пластиковыми картами оборудования, расходных материалов к нему, а также обучение персонала (продавцов) и консультирования по всем вопросам.

Количество терминалов рассчитывается с учётом требований торгового зала организации. Все расходы на установку и настройку оборудования, а также переквалификацию сотрудников берёт на себя банк.

То есть, в конечном счёте, с продавца требуется только установленная комиссия в пользу банка.

Зачем малому и среднему бизнесу нужен эквайринг?

Сейчас каждый потенциальный клиент или покупатель является держателем банковской карты, на которую ему перечисляют заработную плату. И всё больше людей начинает отдавать предпочтение расчётам именно картой. Соответственно, если в магазине невозможно рассчитаться по терминалу, то покупатель просто уходит в другой магазин.

Именно для того, чтобы не терять своих покупателей и клиентов, владельцы малого и среднего бизнеса должны позаботиться о возможности оплаты их товаров и услуг безналичным расчётом. Это, как уже упоминалось выше, позволит увеличить продажи от 30%.

Более того, участники эквайринговой системы могут получать некоторые льготы от банка при сотрудничестве с ним. А всё необходимое оборудование в большинстве случаев предоставляется организации или предпринимателю бесплатно.

В завершении надо отметить, что эквайринг сейчас актуален практически для любого бизнеса и сферы деятельности. Любой магазин или организация должны давать возможность своим покупателям и клиентам оплачивать товары или услуги пластиковыми картами. Иначе их можно потерять, что приведёт к снижению продаж и уменьшению конечной прибыли.

Оплата наличными - прекрасный способ делать покупки в режиме реального времени и при личном контакте. Однако с их помощью категорически нельзя совершать заказы через интернет, оплачивать счета и совершать бронирование билетов, номеров в отелях и т. д. Зато это реально осуществить, имея пластиковую карту. С ее же помощью можно делать и ежедневные покупки в супермаркетах и прочих магазинах, сотрудничающих с банками по договору эквайринга. О том, что такое эквайринг, мы и расскажем далее.

Эквайринг как он есть

Эквайринг представляет собой определенный комплекс банковских услуг, связанный с пластиковыми картами, работающими в определенных торговых точках при наличии соответствующего приемного и считывающего оборудования. При этом финансовая организация, сотрудничающая с магазинами и местами розничных продаж, это банк-эквайер. Именно в нем у продавца товаров и услуг открыт счет, и он отвечает за выполнение расчетов по всем операциям, осуществляемым в его торговых точках.

Говоря простым языком о том, что такое эквайринг банковских карт, следует рассказать о списании денежных средств с пластиковых карт клиентов в счет их уплаты за приобретенные услуги или товары.

Также существует другой участник подобной финансовой системы, называемый банком-эмитентом. Эта организация непосредственно участвует в выпуске кредитных карт и гарантирует выполнение своим клиентом возложенных на него материальных обязательств.

Как воспользоваться услугами эквайринга?

Если вы не знаете, что такое эквайринг, на этот вопрос вам поможет ответить представитель банка. Именно с его специалистами и следует заключить особый договор сотрудничества, позволяющий работать с кредитными картами. Данный документ, как правило, является юридически подтвержденным письменным соглашением и называется договором эквайринга.

Важные требования

В договоре эквайринга указываются следующие моменты:

- права и обязанности участников;

- размеры комиссии банка за обслуживание;

- сроки возмещения средств.

Более того, данный документ подписывается в рамках действующего законодательства и с учетом действующих правил международных платежных систем. В рамках соглашения и выполняется в дальнейшем эквайринг. Виды его мы рассмотрим ниже.

Классификация

Существует несколько видов эквайринга, среди которых можно выделить следующие:

- торговый;

- мобильный;

- виртуальный, или интернет-эквайринг.

Что такое торговый эквайринг?

Данная разновидность подразумевает финансовые отношения между кредитными организациями и торговыми компаниями на основании договора о сотрудничестве. При этом в торговых точках фирмы устанавливается специализированное оборудование (POS-терминалы) банка-эквайера, позволяющее считывать информацию и снимать денежные средства со счета на картах клиентов за оказанные услуги или приобретенные товары.

Например, вы пришли в супермаркет, набрали в продуктовую корзину разнообразных товаров и заплатили на кассе картой. Это и есть торговый эквайринг. Что это такое, мы разъяснили выше.

Схема функционирования

Алгоритм работы торгового эквайринга довольно прост. Сначала карточка клиента, совершившего покупку, отправляется в разъем терминала. Данное действие способствует активации карты.

Далее информация о карте поступает в особый процессинговый центр кредитной организации, являющейся банком-эмитентом. После этого происходит автоматическая проверка суммы, находящейся на остатке счета, и при ее соответствии требуемому для оплаты размеру осуществляется перевод денег на счет действующего банка-эквайера. Вот что такое эквайринг в банке.

В подтверждение выполненной платежной операции кассир в двух экземплярах распечатывает слип, напоминающий чек. При этом на одном из них содержатся сведения о самой операции и стоит подпись держателя карты, а на втором есть только данные о снятии денег. И, конечно, следует отметить, что вся вышеуказанная операция выполняется за вычетом суммы комиссии банка.

Что такое мобильный эквайринг?

Этот вид эквайринга имеет общие черты с торговым, так как считывание информации и снятие денег со счета клиента выполняется с помощью устройства, называемого mPOS-терминалом, а также благодаря установленному специальному приложению. Это своего рода карт-ридер для смартфонов и мобильных телефонов. Он устанавливается непосредственно на гаджет и способен поддерживать современные международные платежные системы. Вот это стоит знать, отвечая на вопрос «Эквайринг - что это?».

Как это работает?

При работе с мобильным эквайрингом сама процедура оплаты выглядит следующим образом: при желании приобрести какую-либо услугу или товар, вы достаете свой смартфон с прикрепленным к нему терминалом, вставляете "пластик" в картоприемник, карта активируется, вводится необходимая для оплаты сумма, проверяется остаток на вашем счету и происходит платеж.

Сложно ли подключать мобильный эквайринг?

Делать это просто. Главное - найти банк или организацию, которая предоставляет соответствующие услуги. К примеру, к подобным учреждениям относится Райффайзенбанк. Для активации услуги вам понадобится лишь прийти в банк, заполнить анкету, заявку на выполнение регистрации ТСП, а затем получить готовый карт-ридер.

После этого вам необходимо найти, например, на «Плей Маркете» и установить на свой смартфон соответствующее приложение. И только после активации приложения и установки считывающего устройства можно будет совершать покупки.

Кстати, что такое эквайринг для мобильных телефонов, вы всегда можете узнать у представителя того банка, в который обратились.

Интернет-эквайринг

Данный вид эквайринга также предполагает оплату товаров и услуг картой. Однако в этом случае не происходит личного контакта между продавцом или кассиром и покупателем. Наоборот, все оплаты выполняются в удаленном виде - через виртуальную платежную систему и сервисы, работающие на сайтах интернет-магазинов. Как это происходит?

К примеру, вы решили приобрести аксессуар в виртуальном бутике. Для этого выбираете вид понравившегося товара, наводите на него мышкой, он попадает в так называемую корзину, потом вы нажимаете на клавишу «купить», вводите контактные данные с вашей карты и нужная сумма автоматически снимается. Вот так и осуществляется интернет-эквайринг (понятие и виды мы описали выше).

Особенности подключения

Для того чтобы подключить интернет-эквайринг, например, к своему интернет-магазину, необходимо сначала обратиться к одному из провайдеров виртуальных услуг или представителю системы электронных платежей. К примеру, это могут быть Webmoney, "Яндекс.Деньги" и тому подобные.

Для начала работы с провайдером необходимо пройти простую процедуру регистрации, заполнив особую форму на официальном ресурсе платежного оператора. Затем его заявка перенаправляется в банк, владелец магазина заключает договор эквайринга и получает право принимать оплату картами.

В подтверждении заключенному соглашению между банком и владельцем интернет-магазина на сайте последнего появится значок с названием платежной системы. Именно так и работает интернет-эквайринг. Прием платежных карт в данном случае осуществляется в рамках договоренности между банком и платежной системой.

Что такое эквайринг банковских карт: проводки

При использовании такой услуги, как эквайринг, у многих руководителей предприятий и частных лиц возникает масса вопросов, связанных с ведением бухгалтерского учета. Например, если клиент заплатил 2500 рублей, из которых на счет торговой компании (за вычетом комиссионного вознаграждения банка) поступило 1800 рублей. Как записать такую финансовую операцию?

В данном случае записывать необходимо всю сумму, т. е. 2500 рублей, а размер комиссии - 700 рублей - необходимо перенести в графу «расходы» либо по обычным видам деятельности, либо в составе других расходов. Получить полную информацию по выполненным операциям можно из заказанной банковской выписки.

В чем преимущества услуг эквайринга?

Эквайринг обладает рядом достоинств.

- Во-первых, он позволяет увеличить число розничных продаж примерно на 25-40%.

- Во-вторых, используя для оплаты платежные терминалы, торговое предприятие страхует себя от получения фальшивых купюр.

- В-третьих, партнерские отношения с банком позволяют участвовать в разнообразных бонусных и акционных программах, получать льготы и привлекательные предложения.

- В-четвертых, все финансовые операции проверяются банком, следовательно, они выполняются в рамках повышенной техники безопасности.

- В-пятых, предприятию нет необходимости тратить средства на покупку специализированного банковского оборудования. Все необходимое предоставляет финансовая организация.

- В-шестых, представители банка берут на себя обязанность по обучению персонала предприятия, связанного с работой на терминалах.

- В-седьмых, плановое обслуживание оборудования и его технический осмотр также выполняются представителями кредитной организации.

Какое оборудование используется?

При работе с эквайтингом чаще всего используются электронные ручные терминалы. В большинстве случаев такие устройства востребованы на торговых предприятиях и устанавливаются преимущественно в прикассовой зоне. Для мобильных средств действуют особые карт-ридеры - небольшое оборудование с крепежом для смартфона.

В торговых точках также можно встретить импринтеры. Они представляют собой устройства механического типа, используемые для распечатывания слипов (своеобразных чеков) по итогам выполнения платежной операции.

Какова сумма комиссионного сбора банка?

Так как количество банков, оказывающих услуги эквайринга, стремительно растет, размер процентного комиссионного сбора находится практически на одном уровне. Чаще всего это 1,5-4% от общей суммы платежа.

Резюме: эквайринг - уникальный способ привлечь новых клиентов, которые предпочитают платить по безналичному расчету. Это удобный способ оплаты через интернет и мобильный телефон. Теперь вы с гордостью можете сами рассказать, что такое эквайринг, и зачем он нужен.

Еще совсем недавно необходимо было нести с собой наличные для покупки. Сейчас же надо иметь небольшую карточку любого банка или любой платежной системы, чтобы расплатиться не только за товар, но и услуги. Помогает в этом эквайринг – что это такое и как он работает, можно узнать далее.

Что такое эквайринг

Для того, чтобы получить наличность, расплатиться за покупки, оплатить коммунальные платежи, не надо выстаивать очереди и носить с собой большое количество денег. Все это происходит благодаря такой банковской услуге как эквайринг («acquire»). Если более точно определить данное понятие, можно сказать, что эквайринг – это списание денег со счета в банке, которое происходит с помощью POS-терминала. Получение денег через ПВН или отплата через пункты самообслуживания физическими лицами тоже называется эквайрингом.

Такая возможность предоставляется благодаря кредитным организациям – банкам-эквайерам. Торговая организация заключает с ними договор на обслуживание, установку оборудования. Впоследствии организация, принявшая оплату через банковскую карточку, за определенный процент получит эти средства себе на расчетный счет. Для осуществления такой деятельности банк должен иметь свой процессинговый центр либо заключить договор с процессинговой компанией, которая является импортером данных услуг.

Выделяется три вида эквайринга:

- интернет-эквайринг.

- торговый;

- мобильный;

Интернет-эквайринг

Люди полюбили интернет не только за то, что там можно раздобыть информацию, но и за множество дополнительных возможностей, предоставляемых всемирной паутиной. Для этого надо иметь или карточку для совершения покупок в интернете, или пластик, поддерживающий функции 3D-Secure от VISA или SecureCode, если у вас MasterCard. Они защищают безналичные деньги покупателей от посягательств интернет-мошенников. Получается, легко понять, что такое интернет-эквайринг – это простая услуга, дающая возможность купить товары или услуги в сети при помощи web-интерфейса онлайн.

Торговый эквайринг

Покупка в магазине, ужин в ресторане, номер в гостинице – за все это можно рассчитаться пластиковой карточкой. Этот процесс называется торговым эквайрингом. Это самый первый вид, появившийся с приходом возможности оплаты безналом. Процесс происходит с обязательным наличием POS-терминала, который берется в аренду у банка. Торговый эквайринг – это большой плюс для организации, поскольку помогает привлечь большее количество клиентов и покупателей.

Мобильный эквайринг

Не все организации могут позволить себе иметь терминалы, и не всегда бывает удобно их использовать. Разработки позволили создать небольшие мобильные терминалы, которые представляют собой небольшие карт-ридеры. Приборы подключаются к мобильному телефону и позволяют производить прием безналичных денежных средств в любой точке, где есть связь с банком через интернет.Мобильный эквайринг очень удобен, например, в такси или небольших торговых объектах, где установка стационарного аппарата не всегда целесообразна или возможна.

Банк-эквайер

Финансовая организация, занимающаяся обслуживанием терминалов и банкоматов, и производящая посреднические действия между организацией и банком, который выпустил пластиковую карточку, называется банком-эквайером. Помимо этого он выполняет ряд других функций:

- Занимается авторизацией карт во время совершения расчета через терминал;

- Зачисляет денежные средства на расчетные счета организаций, которые осуществили продажу товара/услуги;

- Ведет бумажный документооборот по совершенным операциям при помощи карты;

- Совершает возврат денег на карточку клиенту;

- Устанавливает тарифы на обслуживание;

- Распространяет стоп-листы карт, оплата по которым не может быть совершена или вызывает подозрение.

Эквайринг Тинькофф

Популярный виртуальный банк предлагает в течение недели подключить услугу интернет-эквайринга. Он работает с картами Visa и MasterCard. Для этого необходимо выполнить условия банка по техническому состоянию сайта организации, выслать по электронной почте заполненную анкету и предоставить определенный пакет документов, после чего будут получены настройки сайта.

ВТБ эквайринг

Данный банк предоставляет возможность подключения торгового и интернет-эквайринга. Предложение будет интересно тем организациям, которые принимают к плате карты следующих платежных систем:

- Visa International;

- MasterCard Worldwide;

- China UnionPay;

- American Express;

МКБ эквайринг

МОСКОВСКИЙ КРЕДИТНЫЙ БАНК предлагает своим клиентам помимо трех известных видов эквайринга воспользоваться таким интересным сервисом, как Express Payment. Он обеспечивает прием пластиковых карт к оплате без участия POS-терминала. Покупатель может расплатиться за услугу или товар на странице банка при помощи любого имеющегося у него гаджета и получить подтверждение по смс.

Договор эквайринга

Любая организация, желающая принимать платежи от держателей карт, должна заключить договор эквайринга с банком, который будет предоставлять эквайринговые услуги. В документе будет прописаны все условия сотрудничества и обязанностей каждой из сторон. От продавца требуется открыть счет, на который будут зачисляться денежные средства, вырученные от продажи.

В зависимости от банка устанавливается тариф на проведение операций. Кроме того, представителю торговли необходимо будет платить за аренду оборудования и содержать его в исправности. Банк же обязан проводить обучение персонала работе с POS-терминалами, а также обеспечивать их бесперебойное функционирование. Помимо этого, он должен обозначить помещение соответствующей маркировкой, чтобы дать понять потребителям, что в данном объекте есть аппарат, принимающий к оплате банковские карты.

Эквайринговый терминал

Платежный терминал – это специальный аппарат, при помощи которого осуществляется оплата товаров или услуг в предприятиях торговли или обслуживания. Терминал эквайринга представляет собой устройство, на котором есть экран, клавиатура и пин-пад (специальное устройство для ввода пин-кода или совершения бесконтактного платежа). Он поддерживает связь с банком при помощи телефонной сети, GSM/GPRS связи или интернета. Его предшественником являлся импринтер, не поддерживающий связь с банком, и не идущий в сравнение с современным оборудованием.

Эквайринг для ИП

С каждым днем представители среднего и малого бизнеса чаще задумываются над тем, что такое эквайринг в банке, над его открытием и тем, как подключить данный сервис. Эквайринг для ИП не является универсальным средством оплаты и имеет как свои достоинства, так и недостатки:

| Преимущества | |

|

|

Сервис для предпринимателей предлагают разные банки:

- Банк Русский Стандарт

- Альфа

- ВТБ 24

- Газпромбанк

- Росбанк и пр.

Видео: эквайринг от Сбербанка

Для держателя банковской карты процедура оплаты с её помощью удобна и предельно проста – достаточно вставить карточку в платёжный pos-терминал торговой точки, ввести пин-код (иногда этого не требуется), и товар оплачен. Но взаимодействие с терминалом – это только самое начало процесса передачи и обработки информации о карте и череды проверок, целью которых является получение одобрения операции оплаты или отказа от неё.

За несколько секунд информация пройдёт через цепочку участников системы банковских расчётов, которые географически могут быть расположены в разных городах страны, а определяющим звеном в этой цепочке является международная платёжная система. Подключение торговой точки к этой банковской системе расчётов, которая и даёт возможность расплачиваться картами, это и есть – эквайринг. В статье мы расскажем, что это такое простыми словами, кто такую услугу предоставляет, какие у неё преимущества и недостатки, а также поговорим о различных её нюансах.

Эквайринг. Что это такое?

Банковская карта является инструментом доступа (ключом) к банковскому счёту клиента. Сегодня каждый уважающий себя банк выпускает карты, без них он просто будет неконкурентоспособен. Международные платёжные системы (МПС) дают возможность принимать платежи с вашей карточки в различных уголках мира при условии, что банк, её выпустивший (банк-эмитент), становится участником подобной системы. В мире известны несколько МПС: Visa, MasterCard и др (а логотип какой МПС на вашем пластике?). Все они конкурируют между собой, но принцип работы у всех одинаков.

Любое торгово-сервисное предприятие (ТСП) организует приём платежей с пластиковых карт с помощью уполномоченных членов платёжной системы – . Благодаря таким организациям и соответствующему оборудованию покупатель получает возможность воспользоваться всеми преимуществами безналичной оплаты.

Эквайринг (от английского «acquire» – приобретать, получать) – это банковская услуга, которая позволяет торгово-сервисному предприятию принимать пластиковые карты в качестве оплаты за товары или услуги. В более широком смысле – это комплекс мероприятий, в рамках которых осуществляется технологическое, расчётное и информационное обслуживание ТСП по операциям оплаты с банковских карточек.

Для этого ТСП заключает с банком-эквайером договор, в рамках которого эквайер предоставляет оборудование (pos-терминалы, программное обеспечение и т.д.) и оказывает необходимую поддержку. Он выполняет следующие обязательства перед торговым предприятием:

- Установка и настройка оборудования для организации оплаты по картам (pos-терминалы могут быть предоставлены бесплатно или на условиях аренды, выкупа – в зависимости от планируемого торгового оборота);

- Обучение сотрудников ТСП работе с картами (операции оплаты, возврата и пр.) и передача информационных материалов;

- Предоставление необходимых расходных материалов;

- Осуществление сервисного обслуживания и информационно-справочной поддержки (как правило, круглосуточной).

При этом торговое предприятие обязуется соблюдать условия заключенного договора эквайринга:

- Обеспечить размещение платёжного оборудования банка-эквайера (терминалы, устройства связи и т.д.);

- Принимать платежи при помощи установленного оборудования;

- Своевременно сообщать о его неисправностях и т.д.

Эквайринг – не безвозмездная услуга. Банк-эквайрер за каждую транзакцию по банковской карте берёт определённую комиссию (1,5-4% от суммы покупки), о составляющей которой мы сейчас и поговорим.

Сколько стоит заплатить по карте? Interchange Fee и другие комиссии

Начнём с того, что оплата по пластиковой карте для покупателя не стоит ничего (исключение, если вы снимаете деньги в «чужом» банкомате). Напротив, торговая точка несёт расходы, и довольно существенные. Стоимость проведения платежа обычно задаётся в процентах от суммы платежа, иногда ещё добавляется фиксированная сумма. Комиссия взимается как за успешную авторизацию (в РФ), так и за отклонённую (за рубежом). Комиссионный платёж с каждой транзакции состоит из трёх частей:

- Interchange Fee (в переводе на русский дословно: «взаимообменный сбор»), это комиссия за операцию, которую получает банк-эмитент (выпустивший карту держателя);

- Комиссия международной платежной системы (к примеру, Visa или Mastercard);

- Комиссия (наценка) банка-эквайера или агентов.

Величина Interchange Fee зависит от множества факторов и устанавливается платёжными системами. Её ставка напрямую зависит от местонахождения участников платёжной цепочки: эмитента и эквайрера. Ставки (по возрастанию) делятся на локальные (все участники платежа находятся в одной стране), внутрирегиональные (участники в рамках одного региона) и межрегиональные (в разных регионах). При оплате карточкой российского банка в Европе, европейский магазин заплатит существенно большую комиссию, чем российский.

На величину ставки влияют такие факторы, как:

- безопасность платежа – комиссия будет меньше при оплате через pos-терминалы в кассах магазинах, чем, к примеру, в интернет-магазине, а при наличии дополнительного протокола аутентификации () ставка уменьшается;

- тип торговой точки – продуктовые магазины отличаются меньшей ставкой по сравнению, например, с магазинами, торгующими электроникой, так как риски возврата товара в первом случае близки к нулю, а во втором случае – обычное дело;

- вид карты (по кредитной ставка больше, чем по дебетовой) и её статус (бюджетная, классическая, золотая и т.д. – по возрастанию);

- оборот в торговом предприятии и др.

В целом чем карта «круче», тем банкам, её выпустившим, выгоднее: их комиссия в этом случае возрастает, за счёт чего банки и зарабатывают. Так можно объяснить феномен карт Тинькофф банка (и не только их), когда обычная стандартная карта выпускается со статусом «Platinum» (или «World») – банк увеличивает свою комиссию, лишая держателей карточки привилегий, что им положены по статусу (собственно, стоимость годового обслуживания таких карточек никак не тянет на стоимость их премиальных собратьев).

Комиссия МПС уже значительно ниже, она является фиксированной за каждую операцию и зависит от количества операций и суммы платежа.

Наценка эквайера зависит от аппетитов самого банка и назначается им самим.

МПС взимает комиссию за различные операции не только с эквайера, но и с эмитента, как правило, это закрытая коммерческая информация, но известно, что они составляют малую часть от общей комиссии за оплату по карточке.

Виды эквайринга

На сегодняшний день распространены следующие виды эквайринга:

- торговый;

- мобильный;

- интернет-эквайринг (виртуальный);

- ATM-эквайринг.

Торговый эквайринг

Торговый эквайринг подразумевает непосредственный контакт кассира (продавца) с покупателем в сфере обслуживания (торговые сети, рестораны, кафе, кинотеатры, парикмахерские и т.д.). Он организуется по вышеописанной схеме: заключается договор между ТСП и банком-эквайером, где прописываются все условия сотрудничества, а также величина взимаемой комиссии, которая составляет в среднем 1,5-2,5%. Для оплаты в торговой точке устанавливаются моноблочные или модульные .

Кликните для увеличения

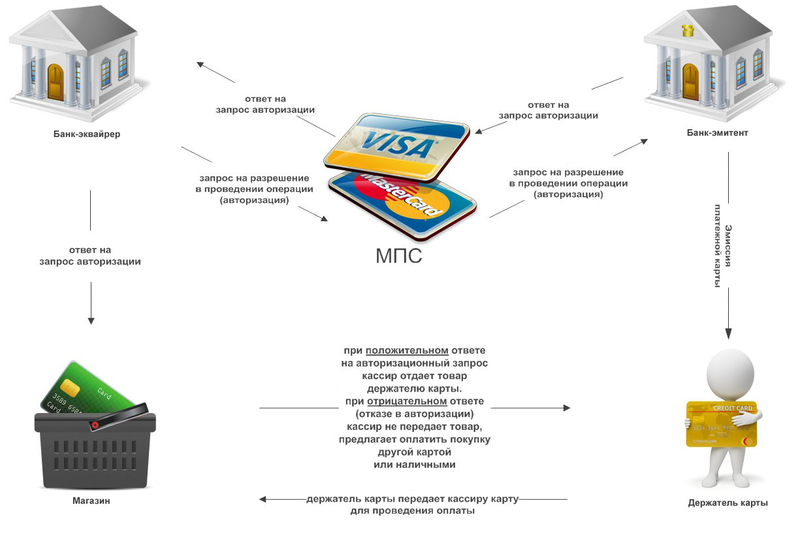

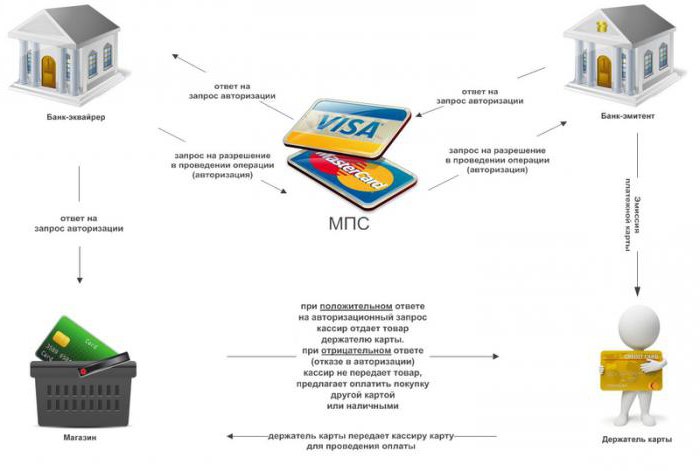

В нескольких словах расскажем, как вся эта система работает при оплате покупателя картой, другими словами – проследим путь банковской транзакции:

1. После того как вы вставили (прокатили или прислонили) карту в платёжный терминал, вся необходимая информация по каналам связи (выделенная линия или GSM-модем) в зашифрованном виде передаётся в процессинговый центр банка-эквайера (это не обязательно банк, который выпустил вашу карту).

2. Эквайер передаёт данные в центр обработки данных (ЦОД) международной платёжной системы (к которой относится ваша карта), где проходят проверки карточки на наличие/отсутствие её в стоп-листе, и при отказе транзакция возвращается обратно, а при одобрении данные передаются к следующему участнику системы расчётов – банку-эмитенту. Обратите внимание на роль платёжной системы – она связывает все банки-участники карточных расчётов в одну цепочку.

3. МПС передаёт информацию в авторизационный центр банка-эмитента, где происходит авторизация карты: расширенная проверка реквизитов карты (легальность, вероятность фрода – мошенничества, доступный остаток средств на карточном счёте, совпадение пин-кода и т.д.). Цель этого шага – формирование кода авторизации, который будет говорить о разрешении оплаты или об отказе, и отправка его по той же цепочке назад: через МПС банку-эквайеру.

4. Как только эквайер получает ответ, операция оплаты одобряется или по ней проходит отказ. Все реквизиты платежа, включая код авторизации будут присутствовать на чеке, распечатанном pos-терминалом.

Несмотря на то, что покупка в этот момент будет оплачена, реальный взаиморасчёт между банками произойдёт только через несколько дней, за которые средства на карточном счету покупателя будут (заморозятся). Эквайер перечислит деньги на расчетный счёт торговой точки в течение 1-3 дней (зависит от договора эквайринга), удержав комиссию. А деньги от банка-эмитента он получит только после того, как отправит последнему (через МПС) файлы на списание (клиринговые файлы) – документы, подтверждающие проведённые операции. Как только эмитент получит эти документы, деньги на счетах покупателя размораживаются и списываются (перечисляются через расчётный центр на счета эквайера).

Мобильный эквайринг

Мобильный эквайринг применяется для оплаты картами «на выезде» (курьеры, водители такси, выездное обслуживание и т.д.), или когда необходимо бюджетное решение для организации карточных платежей в торговых точках с небольшим оборотом, в мобильных магазинах. Работа с картами осуществляется посредством мобильного pos-терминала (mPOS), который подключается к смартфону с через WI-FI или Bluetooth (возможны и другие решения), а управляется терминал с помощью специального мобильного приложения, устанавливаемого на телефон.

Как правило, в качестве банков-эквайеров выступают известные банки. Можно выделить следующие сервисы, оказывающие подобные услуги: iPay, Sum Up, Pay Me, 2Can, SimplePay, LifePay, Термит, ibox, Paybyway и RBK Card. Несмотря на то что сумма комиссии в этом случае будет выше по сравнению с торговым эквайрингом (ориентировочно 2-3,5%), но преимущество налицо: возможность за небольшой промежуток времени и при низких начальных затратах организовать оплату по пластиковым картам, наклеив на стекло витрины стикер «Здесь принимают карты Visa / Mastercard / МИР». Принцип работы схож с описанным выше.

Интернет-эквайринг (виртуальный)

Интернет-эквайринг используется при . Роль терминала при этом использует веб-интерфейс (программное обеспечение), размещённый на сайте продавца. Как правило, покупателю предоставляется несколько способов оплаты: картами (в том числе виртуальными), электронными деньгами и другими способами. Программа, используемая для расчётов в режиме онлайн, должна соответствовать современным стандартам безопасности и использовать безопасные (шифрованные) протоколы обмена данными. Подобные программы предоставляют платёжные провайдеры (процессинговые компании), деятельность которых подкреплена сертификатами от известных платёжных систем Visa и MasterCard. При выборе такого вида эквайринга продавец должен заплатить комиссию банку-эквайеру в размере 3-6% от перечисленной суммы.

ATM-эквайринг

Используется в и банкоматах, где можно перевести деньги с карты, оплатить по ней различные услуги или снять наличность. Принцип работы в целом сравним с торговым эквайрингом. Подробности по вышеприведённой ссылке.

Преимущества и недостатки

Для любого торгового предприятия подключение услуги эквайринга – это, прежде всего, повышение конкурентоспособности и увеличение торгового оборота. Маркетологами уже давно замечено, что средняя сумма затрат покупателя, платящего безналом, на 10-20% выше, чем при оплате за наличный расчёт. Отсутствие (даже временное) возможности расплатиться по пластику нанесёт ТСП не только денежный, но и репутационный ущерб.

Такая услуга позволяет в том числе:

- Снизить затраты на инкассацию (часть из них уйдёт на комиссию, но это всё равно выгоднее, чем работать наличными, по крайней мере, для точки со средним оборотом и выше);

- Снизить мошенничество с наличными деньгами (поддельными купюрами по карте не оплатишь, да и кража пластика не равнозначна краже кошелька с наличными – карту можно оперативно заблокировать);

- Повысить качество обслуживания клиентов (как минимум повышается скорость оплаты и уменьшается время стояния в очередях, а о сдаче и вовсе можно забыть!);

- Повысить среднюю сумму покупки и покупательную способность клиента (например, по кредитке человек тратит не свои деньги, а заёмные, что также увеличивает средний чек, к тому же наличие различных программ лояльности стимулируют покупателя тратить ещё больше);

- Привлечь новых клиентов-держателей банковских карт, по крайней мере, от тех (уже немногочисленных) конкурентов, которые до сих пор не принимают карты к оплате.

К недостаткам описываемой услуги можно отнести недостатки и проблемы самой банковской карточной отрасли. Несоблюдение элементарных безопасного использования банковских карточек их держателями и различные сильно портят, казалось бы, радужную картину.

Проблемные ситуации часто могут возникнуть и на стороне, принимающей платежи, особенно при оплате в интернете или через мобильный терминал. В этих случаях риски гораздо выше. В общем, есть куда двигаться вперёд и куда развиваться, единственное смущает, что люди по последним опросам не сильно хотят отказываться от наличных, но это, по всей видимости, дело времени…